Primer Estudio de Rentabilidad Hotelera

Hoteles de ingresos medios y con beneficios fiscales son los más rentables en Uruguay

Los datos son incompletos y muestran situaciones dispares; reclaman más colaboración de cifras a las empresas

Publicada 11/05/18

En Montevideo y Colonia los hoteles son menos rentables que en Maldonado y Rocha. Los de ingresos medios son más “estables” que los de ingresos altos y bajos. Las tarifas públicas influyen poco en los resultados de rentabilidad. Estas son algunas de las conclusiones obtenidas por el Primer Estudio de Rentabilidad Hotelera en Uruguay, realizado por la consultora PwC. El gobierno y la industria coincidieron en señalar que es necesario un mayor compromiso del empresariado para aportar sus datos y generar información que permita un análisis más completo.

“Es un trabajo perfectible; valoramos este camino que se inicia porque analizar cifrar exactas es fundamental para la definición de políticas públicas y la toma de decisiones de negocios”, indicó Liliam Kechichian, ministra de Turismo de Uruguay, al presentar los datos del primer Estudio de Rentabilidad Hotelera, que se hizo en base al EBITDA y con datos obtenidos mayormente de la Dirección General Impositiva (DGI) debido a la falta de respuesta de la mayoría de los hoteles consultados para el estudio. (VER ESTUDIO EN PDF AL FINAL DE ESTE ARTÍCULO)

Juan Martínez, presidente de la Cámara Uruguaya de Turismo y de AHRU, destacó que el sector privado a través de la Asociación de Hoteles son analizados datos de ocupación y tarifa desde hace un año y medio. Así, incluir la rentabilidad, es “un paso trascendente para obtener información del sector más correcta y concreta posible” por lo que invitó a los empresarios “a volcar información y concientizarse de la importancia de esta herramienta”.

Esa fue la principal crítica, ya que incidió en los resultados del estudio. “El trabajo tiene limitaciones” porque “de 120 hoteles obtenidos en una muestra sólo 23 aportaron información” lo que revela “falta de colaboración para generar cifras transparentes y de calidad”, sentenció la ministra. Se hizo un cambio de la metodología prevista, acudiendo a los balances de la DGI.

De los datos estudiados, Kechichian destacó que “claramente las tarifas públicas no son un componente que afecte la rentabilidad” y que “la menor estabilidad de la rentabilidad se observa en Colonia y Montevideo, y la mayor en Maldonado y Rocha”.

El informe fue realizado en base a los datos cerrados de los balances 2014 a 2016 -últimos años cerrados disponibles- y pretende ser un “indicador periódico para seguir la rentabilidad del sector” que es necesario “documentar y transmitir para darle continuidad”.

Martínez mencionó que las cifras pueden ser leídas de diferentes formas, aludiendo a que según los resultados, el 35% de los hoteles está dando pérdida y que particularmente Montevideo "se cayó", aun teniendo en cuenta que los tres años considerados fueron "buenos".

La pérdida de rentabilidad ha sido uno de los principales reclamos del sector en los últimos años. A mediados de 2017, la misma consultora PwC elaboró un informe sobre esto para Asociación de Hoteles. Ver: Desde 2011 cayó 23% en moneda local el ingreso de empresas de turismo en Uruguay

PRINCIPALES CONCLUSIONES

- La mayor proporción de hoteles con un resultado operativo negativo (EBITDA) se verifica en las empresas de menor facturación, aunque también se registran casos con pérdidas a nivel operativo en las de mayor facturación.

- En 2016, 30 hoteles de los 268 estudiados presentaron un Resultado Operativo negativo (12% del total); la mitad de ellos corresponde a los hoteles de menor facturación.

- El porcentaje de empresas con pérdidas a nivel de Resultado Neto se eleva a 62 de 268 en 2016 (23%), encontrándose una mayor proporción de empresas con pérdidas a nivel de resultado neto entre las de menores ingresos (22 de las 62 con pérdidas) y las de mayor facturación (22 de las 62 con pérdidas).

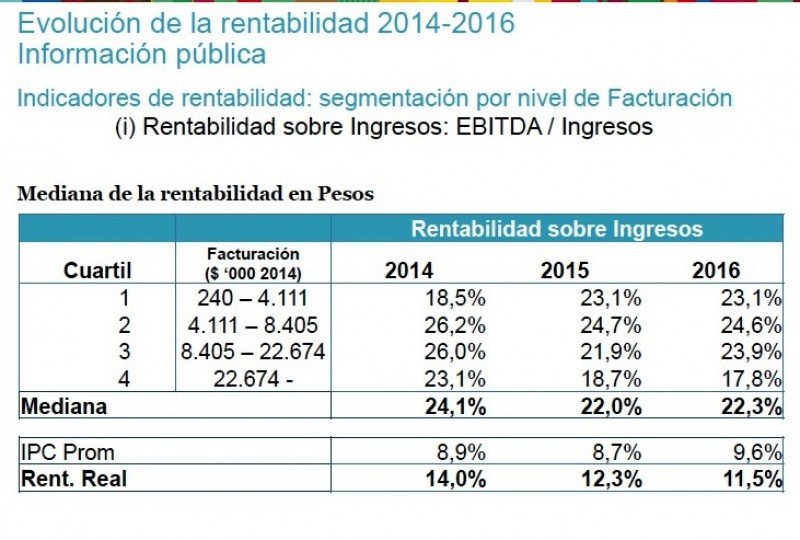

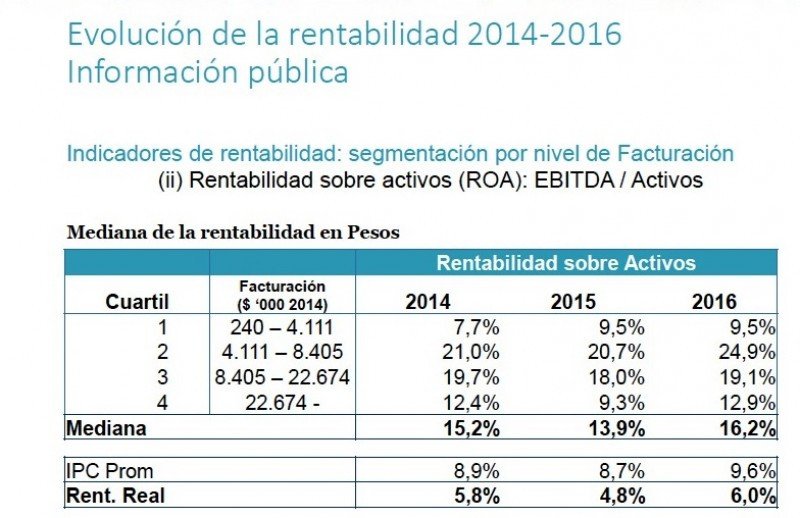

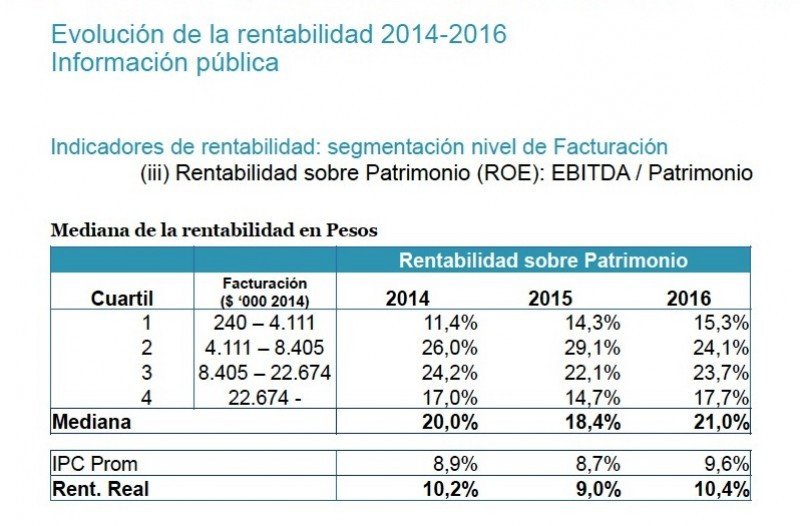

- Se aprecian resultados dispares para el período 2014-2016: mientras la Rentabilidad sobre Ingresos del total de la muestra cae de 24,1% a 22,3%, la Rentabilidad sobre Activos aumenta (15,2% a 16,2%) al igual que la Rentabilidad sobre Patrimonio (20% a 21%) .

- Los hoteles de menor facturación son los únicos que muestran una tendencia al alza en los tres indicadores para los años analizados, aunque como se vio también es el segmento que mayor cantidad de hoteles tiene con pérdidas netas contables.

- Considerando la Rentabilidad sobre Ingresos y comparando 2016 respecto a 2014, la caída de la rentabilidad se da en mayor medida en los hoteles de mayor facturación.

- La segmentación por nivel de ingresos muestra que para los hoteles analizados, aquellos de ingresos medios tienden a ser más rentables que los de bajos o altos ingresos.

- Por regiones, se aprecia que dentro de los hoteles incluidos en la muestra, los ubicados en Maldonado y Rocha muestran niveles de rentabilidad superiores a los de Montevideo y Colonia.

- Por otro lado, se observa un crecimiento de la rentabilidad en los hoteles de Rocha, estabilidad en Maldonado y una caída en los hoteles principalmente de Montevideo.

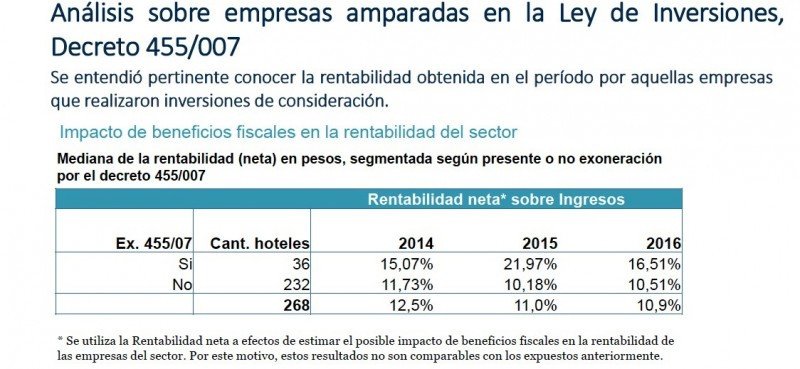

- Análisis de beneficios fiscales y proyectos de inversión. Los 36 de 268 hoteles que pidieron beneficios en este régimen tienen una rentabilidad significativamente mejor.

COSTOS LABORALES

- Los costos laborales en relación a los ingresos a nivel global han aumentado entre 2014 y 2016 (31,2% a 33,1%). Este incremento se verifica en los 3 cuartiles de mayores ingresos, registrándose una caída del ratio para el grupo de hoteles de menor facturación.

- Por regiones, el mayor incremento en términos relativos se observa en Montevideo.

- No se dispone de datos sobre la evolución del empleo en cada empresa; por lo tanto, el efecto del aumento en costos laborales podría deberse tanto a un aumento del empleo en las empresas de la muestra, como a un aumento en los costos laborales o disminución de ventas (o un efecto combinado de estas variables).

LIMITACIONES DE LA INFORMACIÓN

- El resumen de indicadores realizado no deberá ser considerado como representativo del sector, del mismo modo que las conclusiones respecto a la segmentación realizada no pueden ser extendidas al total de hoteles del país o segmento, entre otras, por las siguientes razones:

- Los datos se recopilaron de formularios en pesos uruguayos. Muchos hoteles podrían definir una moneda extranjera como su moneda funcional, lo que podría alterar sustancialmente las conclusiones de nuestro trabajo.

- Muchas empresas del sector aportan sobre fictos, por lo que no es posible calcular indicadores como el EBITDA y por lo tanto no fueron incluidos en el estudio.

- Gran parte de las empresas relevadas no tienen obligación legal de auditar su información contable.

Para comentar, así como para ver ciertos contenidos de Hosteltur, inicia sesión o crea tu cuenta

Inicia sesiónEsta noticia no tiene comentarios.