La OTA eDreams Odigeo ampliará capital en 75 M € para reducir su deuda

Publicada 13/01/22

El grupo de agencias online eDreams Odigeo ha anunciado este miércoles que su Consejo de Administración ha aprobado una ampliación de capital social para obtener unos ingresos brutos de hasta 75 millones de euros orientados a acelerar su desapalancamiento y respaldar aún más su estrategia de negocio y su crecimiento continuo. Los ingresos brutos esperados de la ampliación de capital se destinarán principalmente a reducir el término del endeudamiento y los gastos por intereses de la compañía.

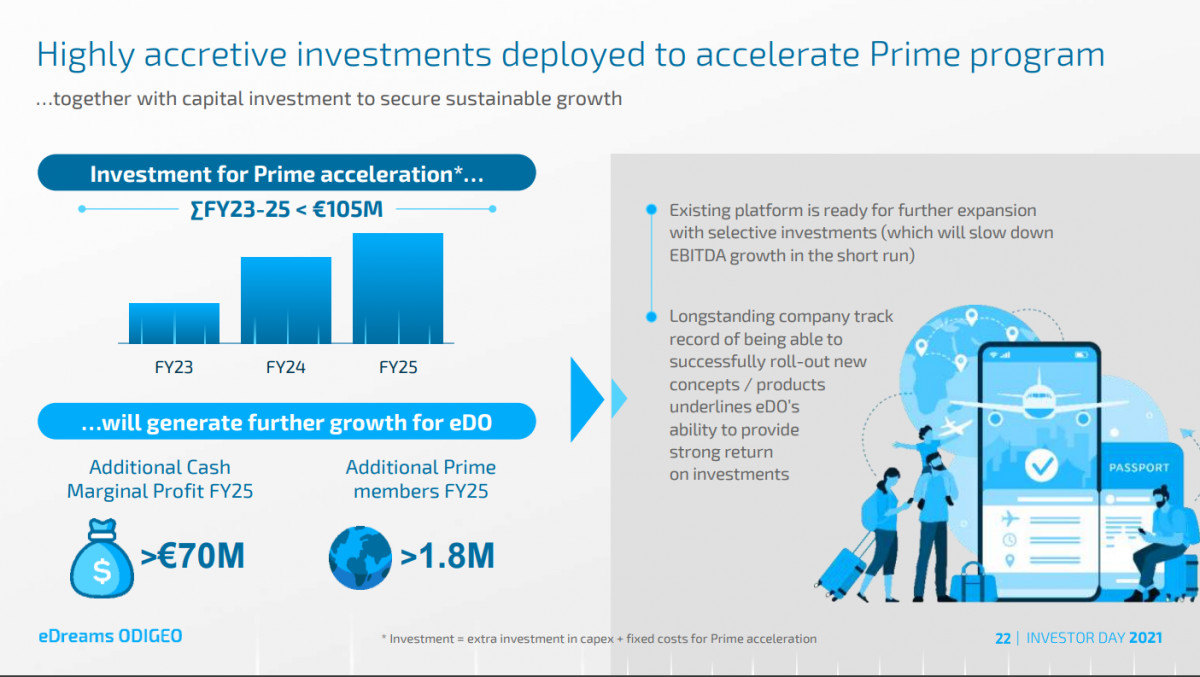

En concreto, se emplearán hasta 50 millones de euros de los fondos de la operación en la amortización parcial de sus bonos garantizados senior por valor de 425 millones de euros, con un cupón del 5,50% y vencimiento en 2023 (los “Bonos 2023”). Se espera que el saldo restante de los fondos se reinvierta en proyectos generales, incluida la aceleración del crecimiento y el desarrollo de la plataforma de suscripción Prime.

eDreams Odigeo espera que la ampliación de capital contribuya a diversificar aún más su base de accionistas institucionales al aumentar el capital flotante, lo que a su vez se prevé que resulte en un aumento de la liquidez y la negociación de las acciones ordinarias cotizadas de la compañía

Durante su reciente Día del Inversor (Capital Markets Day), celebrado en noviembre, la compañía mostró sus resultados con un sólido desempeño a pesar del desafiante entorno operativo consecuencia de la COVID-19. A 31 de diciembre de 2021, ya había alcanzado aproximadamente 2,2 millones de miembros Prime, tras haber experimentado un significativo repunte de la demanda solo seis meses después de haber alcanzado en junio el hito del primer millón de suscriptores, y tras haber casi triplicado su base de suscriptores en solo un año.

La ampliación de capital pretendida se realizará mediante colocación privada a inversores institucionales de acciones ordinarias de la compañía, de la misma clase y serie que las acciones existentes en circulación y en virtud de la autorización otorgada por sus accionistas en la Junta General de Accionistas celebrada el 22 de septiembre de 2021

Desde eDreams Odigeo consideran que la ampliación de capital se realiza en su interés social, ya que le permitirá reforzar sus propios recursos de capital para respaldar aún más sus planes de crecimiento estratégico y al mayor desarrollo de su plataforma de suscripción Prime. El negocio ha logrado un crecimiento significativo en los últimos trimestres, con sus operaciones superando constantemente a las del resto de la industria y consiguiendo una continua expansión de su cuota de mercado, allanando así el camino para encarar su próxima fase de crecimiento. El equipo directivo cree que la Compañía está bien posicionada para buscar oportunidades adicionales y generar más valor a largo plazo desde una posición de solidez financiera renovada.

Términos de la oferta

La oferta se lanzará de inmediato a través de un proceso de prospección de la demanda acelerado, dirigido exclusivamente a inversores cualificados, que se llevará a cabo para determinar el precio por acción ofrecida y vendida en la oferta. Dado que la oferta está dirigida únicamente a inversores institucionales, y la ampliación de capital será en todo caso inferior al 20% del capital social actual, ni la Oferta ni la admisión a negociación de las nuevas acciones precisan de la preparación y registro con la Comisión Nacional del Mercado de Valores de acuerdo con el Reglamento (UE) 2017/1129.

Como se anunció el 17 de noviembre, la potencial ampliación de capital es una de las alternativas de financiación que la Sociedad está analizando en el marco de constante revisión de su estructura de capital, que incluye una evaluación activa de la refinanciación de su deuda senior que podría materializarse pronto. Banco Santander S.A., Barclays Bank Ireland PLC y Deutsche Bank AG actúan como coordinadores globales de la transacción, Banco Bilbao Vizcaya Argentaria, S.A. (en colaboración con ODDO BHF) y Société Générale, como Joint Bookrunners y CaixaBank, S.A. como Co-Lead Manager. Lazard Asesores Financieros, S.A. ha actuado como asesor financiero de la Sociedad

Para comentar, así como para ver ciertos contenidos de Hosteltur, inicia sesión o crea tu cuenta

Inicia sesiónEsta noticia no tiene comentarios.