Análisis de Ismael Clemente, director de Magic Real Estate

Perfiles del inversor hotelero

El pasado año ha sido uno de los mejores de los últimos 20 para las inversiones hoteleras en España

Publicada 24/02/15

La recuperación económica y la creciente confianza de los mercados internacionales han disparado la inversión hotelera en España hasta alcanzar 1.100 millones de euros en 2014, según publicó HOSTELTUR noticias de turismo de un informe de JLL Hotels & Hospitality Group, con unos perfiles de inversor muy definidos.

El pasado año ha sido uno de los mejores de las últimas dos décadas para las inversiones hoteleras en España, según apuntan desde la consultora JLL Hotels & Hospitality Group, y todo parece indicar que en 2015 se repetirán estos registros e incluso se superarán gracias a los niveles de rentabilidad de la renta fija europea y la abundante liquidez.

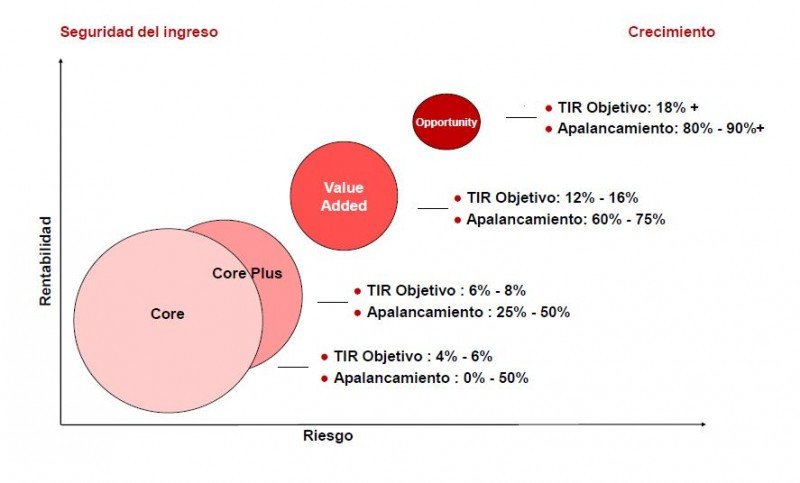

El mercado hotelero acoge cuatro perfiles de fondos de inversión en función del riesgo que asumen y la rentabilidad que buscan, según detalla Ismael Clemente, director de Magic Real Estate.

Características de los distintos tipos de fondos en función de la rentabilidad que buscan y el riesgo que asumen, según Ismael Clemente.

Características de los distintos tipos de fondos en función de la rentabilidad que buscan y el riesgo que asumen, según Ismael Clemente.Fondos Core

Estos fondos asumen un riesgo mínimo, con una rentabilidad esperada que oscila entre el 4% y el 6% basada en un flujo de ingresos constante, con un plazo de inversión superior a los 10 años y un apalancamiento del 0% al 50%. El tipo de activo que buscan son los llamados “trofeo” en ubicaciones ‘prime’, preferiblemente con contratos a largo plazo y arrendatarios con un buen perfil crediticio.

Fondos Core Plus

El riesgo en este caso se sitúa entre mínimo y moderado, con una rentabilidad esperada del 6%-8% basada en ese mismo flujo de ingresos constante pero además con revalorización, para un plazo de inversión de más de siete años y con un apalancamiento del 25%-50%. Aquí se buscan activos estables en localizaciones ‘prime’ o secundarias, que generen un flujo estable pero que requieran ciertas reformas para mantener su categoría.

En las modalidades Core y Core Plus se encuentran los fondos soberanos y de pensiones y seguros, las compañías tanto cotizadas como sin cotizar, los fondos abiertos y cerrados, las SOCIMI (Sociedades Anónimas Cotizadas de Inversión Inmobiliaria), los inversores privados y las entidades públicas.

Fondos Value Added

El riesgo asumido ya es moderado, pero la rentabilidad prevista asciende al 12%-16%, que se obtendrá de cierto flujo de ingresos, una gestión intensiva y la revalorización del activo. El plazo de la inversión se sitúa entre siete y 10 años, con un apalancamiento de entre el 60% y el 75%.

Estos fondos centran su atención en activos con potencial de mejora que requieran una gestión activa para maximizar su valor, ya sea a través de su reposicionamiento, reformas, alquileres o desapalancamiento.

En esta tipología de fondos también nos encontramos con los de pensiones y seguros, los cerrados, las compañías cotizadas y sin cotizar y los inversores privados.

Fondos Opportunity

Con un riesgo alto y una rentabilidad esperada superior al 18% basada en la revalorización del activo, ya que no se requiere un flujo de ingresos inicial, el plazo de la inversión tiene un máximo de cinco años y un apalancamiento que varía entre el 80% y el 90%. Los activos más buscados en este caso tienen que ver con desarrollo y promoción, los llamados ‘distressed’ o activos de empresas en dificultades que necesitan reposicionamiento, así como los créditos fallidos o ‘non-performing’.

Entre los fondos oportunistas destacan las compañías no cotizadas, los fondos de pensiones, los llamados ‘hedge funds’ o fondos de cobertura y el capital riesgo.

Tipos de inversor

Ismael Clemente también distingue cuatro tipos de inversor: el hotelero, el inmobiliario, el family office y el inversor circunstancial, detallando las características y preferencias de cada uno de ellos, así como sus diferencias.

Así, el inversor hotelero muestra sus preferencias por el producto terminado, sobre todo de segmento alto, analiza los ciclos internacionales y presenta una relativa capacidad de compra y de acceso a los mercados de capitales.

En la modalidad de inversor inmobiliario distingue entre los fondos abiertos, que buscan una liquidez cíclica, con limitaciones estatutarias y en referencia a la tasación; y los cerrados, que demandan una liquidez intermedia, realizan un análisis propio y cuentan con una prima por desarrollo.

Los family office, las plataformas de inversión dedicadas a llevar íntegramente los grandes patrimonios, suelen ser partners de relación estable pero susceptible, en proceso de sofisticación. Muestran escasa confianza en el análisis propio o tasación y apuestan por el producto seguro. Presentan una relativa capacidad de compra y un reducido acceso a mercados de capitales.

Finalmente el inversor circunstancial se caracteriza por involucrarse en proyectos por proximidad geográfica o influencia política, como ha ocurrido con las cajas de ahorros en los últimos años. Su análisis de la situación suele ser frágil y su compromiso, en determinadas circunstancias, volátil.

Este reportaje ha sido publicado en la edición de febrero de la revista Hosteltur y está disponible en el pdf adjunto.

Para comentar, así como para ver ciertos contenidos de Hosteltur, inicia sesión o crea tu cuenta

Inicia sesiónEsta noticia no tiene comentarios.