Sin duda alguna, para la industria aérea, el año 2020 fue una auténtica catástrofe. La demanda de pasajeros internacionales cayó un 75,6% por debajo de los niveles de 2019; con mucho, la mayor caída de tráfico en la historia de la aviación, superando incluso a las debacles provocadas durante la II Guerra Mundial o los ataques terroristas del 11-S.

La capacidad medida en asientos-kilómetro disponibles (ASK) se contrajo un 68,1% y el factor de ocupación cayó 19,2 puntos porcentuales hasta el 62,8%. Las reservas para viajes futuros realizadas en enero de 2021 se redujeron un 70% en comparación con el año anterior, lo que ejerció más presión sobre las posiciones de efectivo de las aerolíneas, teniendo un potencial impacto en el momento de la esperada recuperación.

Las operadoras europeas experimentaron una disminución del tráfico del 73,7% en 2020 en comparación con 2019. Las restricciones de viaje y la menor demanda de vuelos afectaron gravemente a la mayoría de las aerolíneas. Los despidos iniciales provocaron una posterior La industria aérea despega hacia el umbral de la rentabilidad, tras vivir tres años de oscuridad, y prevé una pequeña ganancia en 2023 escasez de personal, y la combinación de menos personal y una demanda en rápido aumento en 2021 y 2022 provocó más cancelaciones y retrasos en los vuelos. La guerra en Ucrania ha reducido las actividades de algunas de las operadoras de la región, restándole conectividad aérea con Asia. Adicionalmente, la precarización de salarios y condiciones de trabajo que se mantienen tras la pandemia continúa exacerbando la conflictividad laboral.

La combinación de todos estos factores ha significado un desastre para la industria en el verano de 2022, pero 2023 podría ser una oportunidad para que las aerolíneas cambien de página

Crisis financiera

En esos tres años de turbulencias, la industria aérea mundial acumuló pérdidas netas de 186.000 millones de dólares (175.737 M €). 2023 será el punto de inflexión para el sector de las aerolíneas, que volverán a ser rentables.

Según las previsiones de la IATA, que representa a unas 300 operadoras responsables del 83% del tráfico aéreo mundial, en 2022, las aerolíneas reducirán sus pérdidas netas a 6.900 millones de dólares (6.564,5 M €), una cifra que permite prever para 2023 una “pequeña” ganancia neta conjunta de 4.700 millones de dólares (4.472 M €), dado que el margen de beneficio neto es apenas del 0,6%. Serán sus primeros beneficios sobre unos ingresos de 779.000 millones de dólares (741.221 M €) desde 2019, cuando las ganancias netas de la industria fueron de 26.400 millones de dólares (25.115 M €)

En cualquier caso, son resultados significativamente mejores que las pérdidas de 137.700 millones (131.003 M €) y 42.100 millones de dólares (39.958 M €) en 2020 y 2021, respectivamente. Esta esperada mejora se producirá a pesar de las crecientes incertidumbres económicas, ya que el crecimiento del PIB mundial se desacelera al 1,3% (desde el 2,9% en 2022).

Al mismo tiempo, persisten las limitaciones en la cadena de suministro del sector aéreo, incluidas las entregas de aviones retrasadas, la escasez de pilotos y los problemas de infraestructura aeroportuaria. No obstante, la industria es cada vez más optimista, incluso cuando se avecina una recesión económica mundial .

Optimismo de cara a 2023

Willie Walsh, director general de IATA, coincide en que hay muchas razones para ser optimistas acerca de 2023: “La inflación más baja del precio del petróleo y la continua demanda acumulada deberían ayudar a mantener los costes bajo control, a medida que continúa la fuerte tendencia de crecimiento. También hay que estar atentos. Con márgenes tan pequeños, incluso un cambio insignificante en cualquiera de estas variables tiene el potencial de cambiar el balance a territorio negativo. La vigilancia y la flexibilidad serán clave”.

Walsh destaca que es un gran logro, considerando la escala del daño financiero y económico causado durante la pandemia por las restricciones globales a la movilidad, advirtiendo, no obstante, que hay mucho más camino para poner a la industria global sobre una base financiera sólida”.

Principales factores

El negocio de pasajeros será un factor clave en la recuperación. Se espera que genere ingresos de 522.000 M $ (490.000 M €) y la demanda alcance el 85,5% de los niveles de 2019 en el transcurso de 2023.

La previsión es que el tráfico supere los 4.000 millones, por primera vez desde 2019, volando 4.200 millones de viajeros. La demanda de pasajeros crecerá más rápidamente (+21,1%) que la capacidad ofertada (+18%), mejorando la ocupación.

La estimación de la industria es que los costes generales crezcan un 5,3% hasta los 776.000 M $ (728.300 M €) y que ese aumento sea 1,8 puntos porcentuales por debajo del crecimiento de los ingresos, lo que respaldará el retorno a la rentabilidad. “Las presiones de costes seguirán, debido a la escasez de mano de obra, habilidades y capacidad. Los costes de infraestructura también son una preocupación”, dice el informe de IATA.

El gasto total en combustible para 2023 ascenderá a 229.000 M $ (215.000 M €), que supondrán el 30% de la estructura de costes de las aerolíneas. Se espera que el queroseno para aviones promedie 111,9$/barril (frente a 138,8$/barril), una disminución que refleja una relativa estabilización del suministro de combustible, después de las interrupciones iniciales a causa de agresión a Ucrania.

Riesgos potenciales

El entorno económico y geopolítico presenta varios riesgos potenciales para las perspectivas de 2023. Si bien hay indicios de que podría haber una disminución de los aumentos agresivos de las tasas de interés para combatir la inflación desde principios del año, persiste el riesgo de que algunas economías caigan en recesión. Tal desaceleración económica podría afectar la demanda de servicios, tanto de pasajeros como de carga. Un impacto que, probablemente, será atenuado por precios más bajos del petróleo.

Las perspectivas anticipan una reapertura real de China al tráfico internacional gradual y la relajación de las restricciones internas por COVID-19 progresivamente a partir de la segunda mitad de 2023.

Si se materializan, las propuestas de aumento de los cargos o impuestos de infraestructura para apoyar los esfuerzos de sostenibilidad, también podrían reducir la rentabilidad en 2023. De manera, que las incertidumbres económicas marcarán el año. Lo favorable es que, desde la pandemia, las aerolíneas han incorporado flexibilidad en sus modelos comerciales para poder manejar las aceleraciones y desaceleraciones económicas que afectaban a la demanda.

La rentabilidad de las aerolíneas es ínfima. Se espera que cada pasajero transportado contribuya con una media de 1,11 $ a la ganancia neta de la industria, menos que el precio de un café

La industria en España

De acuerdo con las previsiones de la Asociación de Líneas Aéreas (ALA), patronal de referencia en España, integrada por 60 compañías aéreas que concentran el 85% del tráfico aéreo del país, el buen comportamiento de la actividad aérea en 2022 mantiene la expectativa de poder alcanzar los niveles de tráfico prepandemia este año 2023, o como muy tarde en 2024.

“Sin embargo, desde ALA insistimos en ser prudentes, ya que, la recuperación estará condicionada por la evolución de la guerra en Ucrania, la crisis energética y la inflación”, afirmó su presidente, Javier Gándara, llamando a la cautela, porque no hay certezas sobre el comportamiento de la demanda en los próximos meses.

Gándara apunta que, si se analizan los 11 primeros meses de 2022 en España, último lapso del que hay datos, se observa que las cifras rozan, pero no alcanzan todavía, las registradas antes de la crisis sanitaria. Hasta finales de noviembre, incluido, se ha recuperado el 92% de vuelos comerciales y el 87% de pasajeros, respecto al mismo período de 2019. Este aumento de demanda se ha traducido en un incremento de la ocupación media de los aviones que, entre enero y noviembre de 2022, supera ya el 83% de media.

“A pesar de la incertidumbre que rodea al sector, esto nos hace confiar en que la recuperación podría alcanzarse a finales de 2023”

Recuperación de capacidad

Europa ocupa el quinto lugar en recuperación de la capacidad en asientos, ofertada por las aerolíneas; según el Centro de Aviación CAPA y datos de la consultora internacional OAG.

La capacidad proyectada para Europa, con algo más del 86% en el cuarto trimestre de 2022, se coloca en el 90% de los niveles de 2019 para el primer trimestre de 2023.

CAPA ha venido señalando que las incertidumbres económicas pesan ahora más en la recuperación de capacidad de las aerolíneas europeas que el lastre de la pandemia de COVID-19, mientras que las restricciones operativas juegan un papel

Las operadoras de Europa se enfrentan a un crecimiento más lento del PIB en 2023 que en otras regiones, además de las presiones de costes adicionales, derivados de la fortaleza del dólar americano, dada la alta proporción de los costes operativos denominados en la moneda estadounidense. También existe un problema de ingresos como resultado de la fortaleza del dólar y la debilidad relacionada del euro y la libra esterlina.Una moneda más débil hace que sea más costoso para los locales viajar a áreas donde la moneda es fuerte. Esto puede afectar las reservas internacionales de los viajeros en el mercado de divisas más débil, mitigado solo en parte por las reservas entrantes de la región de divisas más fuertes.

Los viajeros estadounidenses se han beneficiado de la debilidad del euro, mientras que los viajeros europeos se han desanimado. La recuperación de la capacidad del Atlántico Norte ha superado modestamente la recuperación general de la capacidad europea desde mayo de 2022. Estos datos pueden debilitar a la industria aérea europea para afrontar las incertidumbres económicas este año.

Aeropuertos europeos

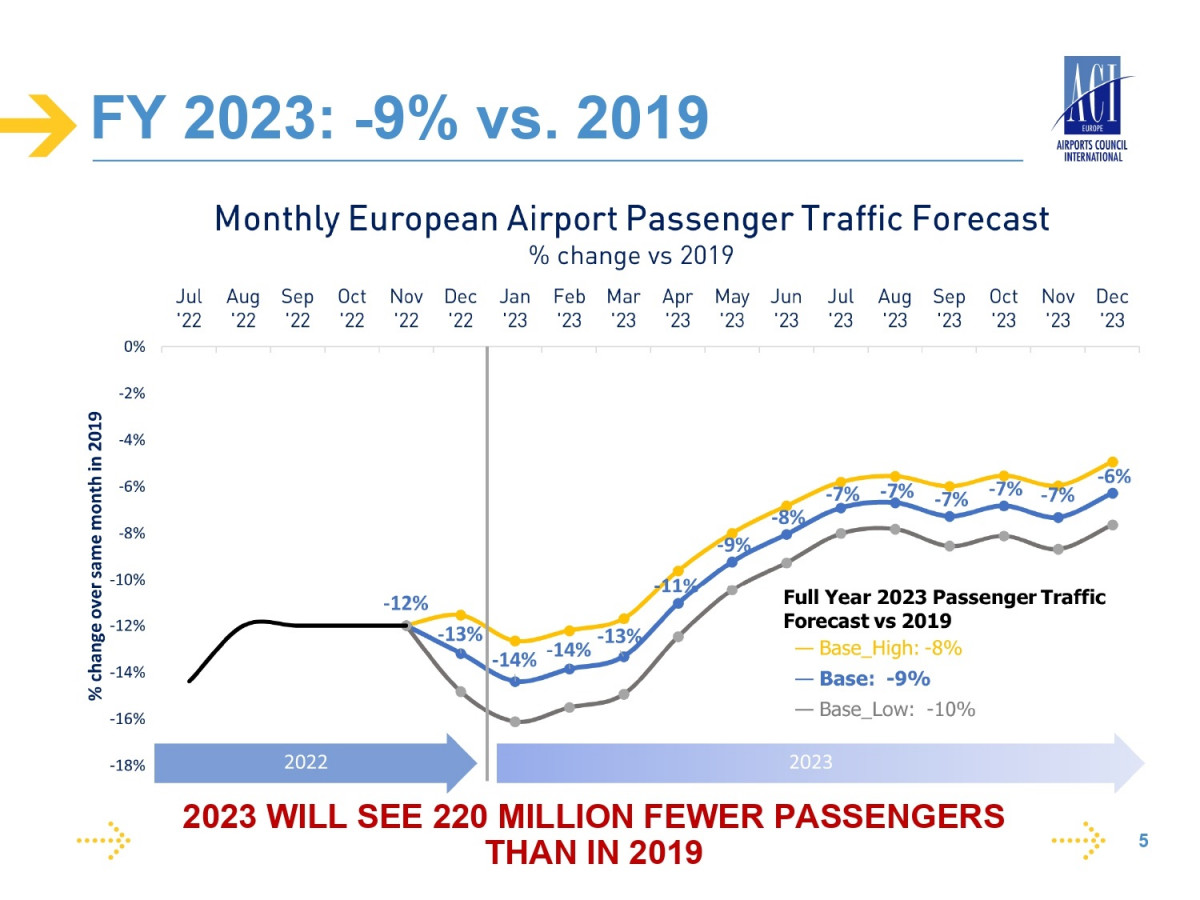

Los volúmenes de pasajeros en los aeropuertos europeos caerán en 2023 un -9% por debajo de los niveles previos a la pandemia, del año 2019, por lo que ahora la previsión de su recuperación total se retrasa hasta 2025, en lugar de 2024; según lo muestra el pronóstico de tráfico revisado para la red europea, presentado por el Consejo Internacional de Aeropuertos-Europa (ACI Europe), el organismo del sector aéreo europeo con la previsión más severa

El informe señala que las mayores brechas en el desempeño aeroportuario y la volatilidad del tráfico previstas se deben a la combinación de los siguientes factores:

- Exposición a los riesgos geopolíticos y las consecuencias de la recesión - La recuperación incierta del tráfico de pasajeros hacia/desde Asia (China)

- La dependencia del segmento ocio/VFR (visit friends & relatives) frente a la demanda comercial/corporativa

- Aumento de la competencia entre los aeropuertos

Olivier Jankovec, director general de ACI Europe, ha destacado que el tráfico de pasajeros ha tenido una fuerte recuperación desde la primavera pasada y que, hasta ahora, ha sido muy resistente frente a los crecientes vientos geopolíticos y económicos en contra.

“Este año de 2023, aún perderemos 220 millones de pasajeros, lo que significa que nuestros volúmenes solo igualarán los niveles de 2017”

El pronóstico de tráfico de ACI Europe, representante de más de 500 aeropuertos en 55 países que facilitan más del 90% del tráfico aéreo comercial en Europa, se basa en el consenso de pronósticos de expertos de más de 25 de las principales infraestructuras del continente.

Combinación de factores

La patronal aeroportuaria señala que todo esto refleja una combinación de determinantes con más aspectos negativos que positivos, junto con importantes riesgos de una tendencia a la baja en varios mercados. Las continuas tensiones geopolíticas y la guerra en Ucrania seguirán afectando, en concreto, a varios mercados nacionales y dominarán el riesgo de nuevas caídas

El deterioro de la macroeconomía y las presiones inflacionarias también afectarán la demanda, ya que las tarifas aéreas aumentaron considerablemente durante el tercer y cuarto trimestres de 2022 y seguirán la tendencia alcista este año

De hecho, en la Unión Europea (UE), la inflación en los vuelos de pasajeros ha sido de dos dígitos durante más de un año, con datos de octubre de 2022 que muestran que el precio de los viajes aéreos aumentó un +30,9% en comparación con el mismo período del año pasado, según datos del Centro de Aviación (CAPA).

Por otra parte, los costes regulatorios más altos también darán como resultado presiones inflacionarias sostenidas sobre las tarifas aéreas.

ACI Europe espera que el impacto de estos determinantes negativos en el tráfico de pasajeros se vea parcialmente compensado por un grado de resiliencia en la demanda de ocio y la continua expansión de las aerolíneas de low cost. “Esperamos que varios mercados aeroportuarios, especialmente aquellos que dependen predominantemente del turismo, superen sus volúmenes de pasajeros previos a la pandemia tan pronto como este mismo año, pero a muchos otros no les irá tan bien y tardarán mucho más en recuperarse”, ha puntualizado

España, primero de Europa

Hasta noviembre del pasado año 2022, los aeropuertos españoles de la red Aena acumulaban una recuperación del 87,9% de los niveles de tráfico de 2019, con casi 225,8 millones de pasajeros; y el 93,6% de las operaciones aéreas, con más de 2 millones de movimientos de aeronaves.

El presidente y CEO de Aena, Maurici Lucena, ha afirmado: “Nuestros escenarios contemplan alcanzar el volumen de pasajeros de 2019 en 2025, con diferencias en las velocidades de los distintos tipos de tráfico” y alcanzar cerca de 300 millones de pasajeros aéreos en 2026

Sin embargo, Eurocontrol espera que, en 2023, España supere las cifras de tráfico del 2019. Durante una reunión con Enaire, la agencia europea para la seguridad de la navegación aérea afirmó que España es el primer país europeo en recuperación de tráfico respecto a 2019, considerando los cinco principales mercados aéreos del continente, tras haber alcanzado ya el 90% de los niveles prepandemia.

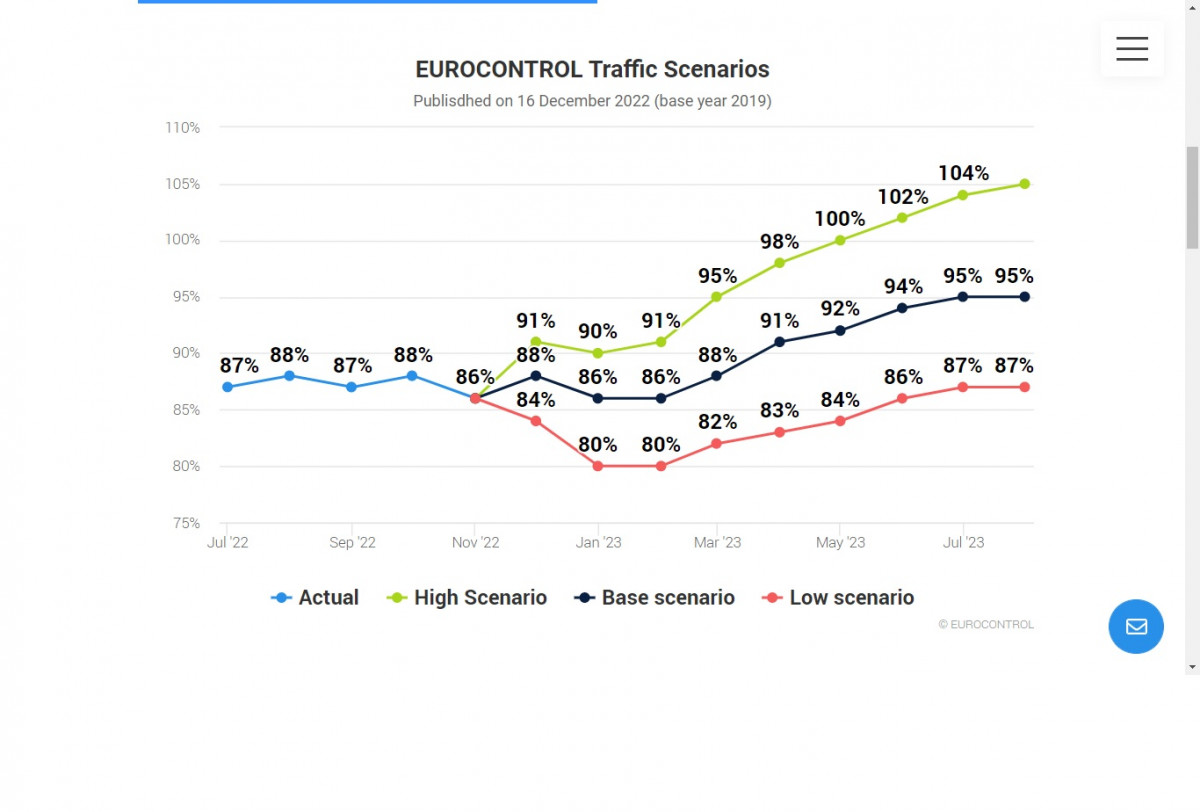

Para todo el continente, en sus previsiones 2022-2028, Eurocontrol afirma que la guerra en Ucrania y las consecuencias económicas retrasan la recuperación del tráfico aéreo hasta después de 2024

El pronóstico establece tres escenarios, el más optimista mostrando una recuperación a los niveles de 2019 durante 2023 y el más pesimista con una recuperación después de 2028. El escenario ‘base’ más probable prevé la recuperación en 2025.

Eamon Brennan, director general de Eurocontrol hasta el pasado 1 de enero de 2023, afirmó entonces: “Hemos visto una fuerte demanda este verano, pero se ha visto frenada, tanto por la incapacidad del sector para manejar el rápido crecimiento como por el impacto de la guerra en Ucrania”.

La previsión del organismo establece que 2022 cierre con alrededor de 9,3 millones de vuelos, un 49% más que en 2021, pero aún un 16% menos que en 2019

“Somos optimistas sobre la recuperación del tráfico a alrededor del 92% de los niveles de 2019 en 2023, pero aún existen importantes riesgos a la baja que podrían afectar a la recuperación”.

Los escenarios de la previsión a siete años 2022-2028, realizada por Eurocontrol en octubre de 2022, incluía un pronóstico base para 2023 del 92% del tráfico de 2019, con 10,2 millones de vuelos

De cara al futuro, aunque se espera que continúe la recuperación, el mercado es claramente cauteloso y esto se refleja en estos últimos escenarios. Si bien el escenario base para junio-agosto de 2023 es de entre el 94 % y el 95 % de los niveles de 2019, persisten riesgos a la baja, particularmente relacionados con la economía, los precios del combustible y la escasez de personal/relaciones laborales.

La hora del tren

Comodidad, coste y huella de carbono son todos factores que ayudarán a reavivar la pasión por los viajes en tren en 2023.

Tras la pandemia, la relación entre tren y avión está cambiando de rivalidad a complementariedad.

El cambio de la relación entre tren y avión está transformando el mapa de los transportes y, sin duda, hará más sostenible el negocio de las aerolíneas, mediante acuerdos interlínea con operadoras ferroviarias que alimenten con trayectos domésticos en ferrocarril sus vuelos a otros destinos europeos o intercontinentales

Esto en el marco de las asociaciones que se están viendo entre aerolíneas y ferroviarias para combinar trayectos de tren en el corto y medio radio con trayectos de avión en el medio-largo radio. De hecho, ya una alianza aérea, Star Alliance, aceptó como primer “socio intermodal” a

Tras la pandemia y la renovada conciencia medioambiental, varios países iniciaron la tendencia de reducir vuelos en el corto radio, de menos de 2,5 horas, en los mercados domésticos, especialmente en trayectos de menos de 500 km de distancia para los que hubiese una alternativa en tren.

La Comisión Europea alienta un cambio modal del ferrocarril. Un estudio de la industria aérea señala que la prohibición de todos los vuelos de ese rango, generaría un ahorro del 3 al 5% de las emisiones de la aviación dentro de la UE

Para comentar, así como para ver ciertos contenidos de Hosteltur, inicia sesión o crea tu cuenta

Inicia sesiónEsta noticia no tiene comentarios.